关于美国政府关门,这是市场“不想知道”的一

来源:香港远大期货 作者:admin

美国政府关门风险再现,德银揭示三大“隐形风险”:经济增长首当其冲,每周可能拖累GDP达0.2个百分点;其次是关键经济数据发布中断,让美联储和市场陷入决策“数据黑洞”;最后,数据真空还会对通胀保值债券(TIPS)等金融工具产生具体的技术性冲击。所幸此次僵局不涉及债务上限,避免了系统性违约风险。

随着美国国会再次陷入预算僵局,一场联邦政府关门的闹剧似乎近在眼前。

据追风交易台消息,德意志银行在9月26日发布的一份报告显示,虽然此次关门不会引发2013年那种迫在眉睫的债务违约恐慌,但其对经济增长的直接拖累、对关键经济数据的干扰,以及对特定金融工具的技术性影响,构成了投资者真正需要警惕的“隐形风险”。

该行测算,一次全面美国的政府关门,若导致80万联邦雇员休假,将使季度年化实际GDP增长每周减少约0.2个百分点。而市场和美联储将面临关键经济数据如就业和CPI报告的发布延迟。

不过,与2013年不同,此次僵局不涉及债务上限问题。这意味着投资者无需担忧美国政府“违约”这一系统性风险。

“数据黑洞”:美联储与投资者的“蒙眼时刻”

对市场参与者而言,最直接的冲击将是经济数据的延迟发布。报告指出,如果政府关门,美国经济分析局(BEA)和劳工统计局(BLS)的雇员很可能被强制休假。

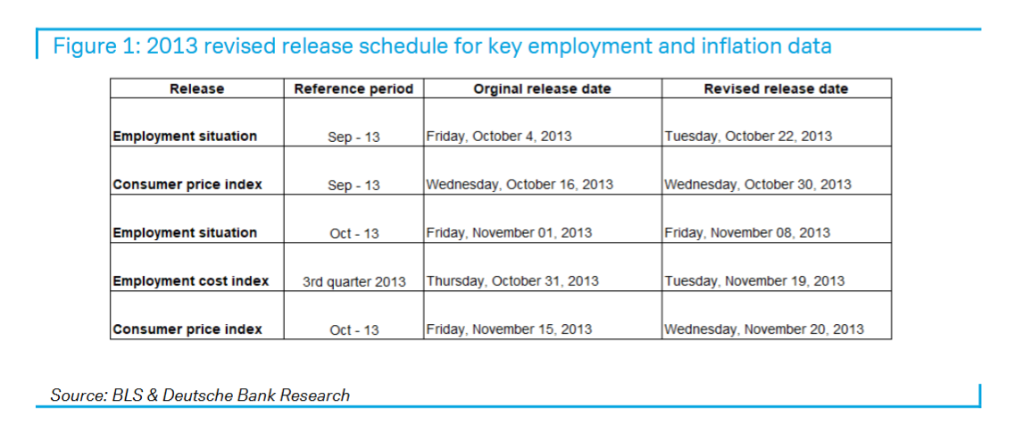

这意味着,备受关注的就业报告和消费者价格指数(CPI)等关键数据将无法按时公布。报告回顾了2013年的情况,当时9月和10月的就业与CPI数据均被重新安排,数据发布的混乱一直持续到当年12月。更糟糕的是,劳工统计局当时承认,用于计算2013年10月CPI指数的价格样本量仅为正常水平的75%。

对于即将于10月29日召开议息会议的美联储(FOMC)而言,这无异于“蒙眼开车”。德银分析师认为,在数据真空期,美联储官员将不得不更加依赖私营部门数据如ADP就业调查和州一级的周度失业金申请数据来评估劳动力市场状况。